-

友情链接:

Powered by 国内炒股证券平台_炒股线上配资申请_实盘股票配资申请 @2013-2022 RSS地图 HTML地图

来源:华尔街见闻股票配资平台体验

贝莱德首席执行官Larry Fink表示,预计随着美联储开始降息,投资者将从目前高收益的现金转向风险较高的固定收益产品。他还看好能源转型和人工智能数据中心投资的巨大潜力,预计该公司将通过并购继续基础设施投资和私募市场中的地位。

过去几个月,由于对美国经济软着陆的预期上升以及围绕人工智能相关股票的投资狂热,美股不断刷新纪录高点。受益于活跃的市场和客户资金的强劲流入,全球规模最大的资管公司贝莱德,资金管理规模规模也再创新高。

资管规模创新高 ETF流入抢头功

7月15日,贝莱德公布的第二季度业绩显示,贝莱德长期投资基金吸引了510亿美元客户资金,推动其资管规模达10.6万亿美元,创下历史纪录,高于去年同期的9.43万亿美元和第一季度的10.5万亿美元。

根据财报,贝莱德在二季度内的总净流入为815.7亿美元,略高于去年同期的801.6亿美元,但低于1120亿美元的预期。股本流入降至60亿美元,机构客户再平衡拖累了资金流入。且由于一个大客户撤出了200亿美元,固定收益资金流入也落后于预期。

贝莱德表示,二季度ETF占据了大部分资金流入,达830亿美元,创下了有史以来最好的开年表现。此外,客户向固定收益整体增加了350亿美元投资,长期投资基金净流入规模低于分析师平均预期的860亿美元。

贝莱德首席执行官Larry Fink在声明中称,私募市场、散户活跃的固定收益类资产,以及流入ETF的资金激增,推动了有机增长。此外,其对比特币产品的强烈兴趣推动了ETF流入。期内公司的现金管理和货币市场基金也录得了300亿美元的净流入。

数据统计显示,中证全指复合型公用事业指数近一个月下跌7.50%,近三个月下跌11.78%,年至今下跌21.82%。

数据统计显示,中证全指文化娱乐指数近一个月下跌7.91%,近三个月下跌16.61%,年至今下跌24.13%。

该公司对债务流入表示乐观,预计随着美联储开始降息,投资者将从目前高收益的现金转向风险较高的固定收益产品。Fink说:“我们看到全球的客户正在重新校准他们的风险。”

业绩方面,贝莱德表现也较为稳健。第二季度营收为48.1亿美元,同比增长8%,但略低于彭博社调查分析师预期的48.4亿美元。其中,投资咨询和管理费收入增长了8.6%,达到37.2亿美元。技术服务收入增长了10%,达到3.95亿美元,反映了对其投资风险管理平台Aladdin的持续需求。

利润率的提高推动其净利润同比增长9%至15亿美元,调整后为15.6亿美元,超过了14.7亿美元的预期。调整后每股净利润同比增长12%,至10.36美元,超过9.93美元的华尔街平均预期。

看好能源转型和AI数据中心投资

Larry Fink在电话会议上表示:“我们为客户和股东在2024年及以后的增长机会感到难以置信的兴奋。”

他还表示,他看到了对能源转型和人工智能数据中心投资的巨大潜力。他说:“随着越来越多的客户使用基础设施债务,我们非常看好这一领域。”

值得注意的是,两周前贝莱德宣布以近32亿美元的价格收购私人市场数据提供商Preqin,目前该公司正继续进军替代资产和技术领域。分析认为,这笔收购紧随贝莱德今年125亿美元收购全球基础设施合作伙伴(Global Infrastructure Partners)的交易之后,这是一项对另类资产的押注,将使公司处于全球基础设施项目投资的核心地位。

贝莱德预计将在今年下半年完成两笔收购,这将加强其在基础设施投资和私募市场中的地位,而这两个领域是关键的增长点。

对此,Edward Jones高级股票研究分析师Kyle Sanders说:

“私人市场在增长……但更重要的是,你可以对私人资产收取的费用远高于iShares ETF。他们希望进入高利润、高费用的产品,而另类资产将是优先选择。”

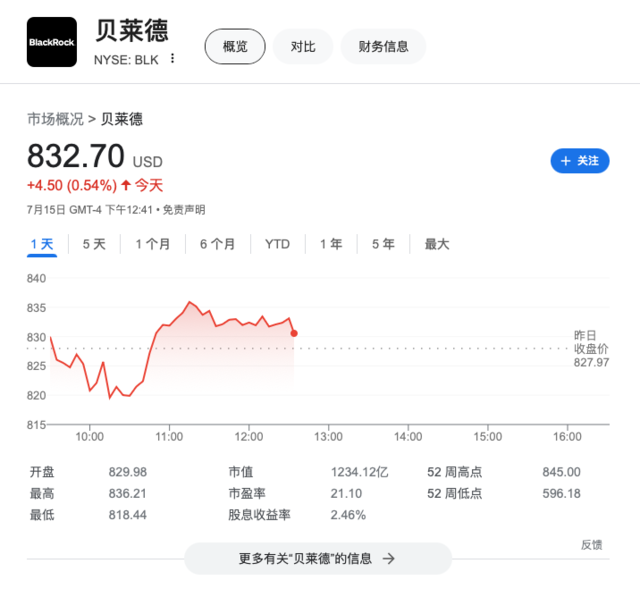

尽管贝莱德长期交易的市盈率远高于传统资产管理同行,但其股价表现却相对落后。截至周一盘中,贝莱德股价涨0.54%,报832.70美元。该公司股价今年已上涨约4%,落后于标普500指数同期18%的涨幅。CFRA Research副总裁Cathy Seifert对贝莱德持“买入”推荐,她表示,周一公司股票表现平平可能是由于投资者对贝莱德的高估值期望更高的收入增长。

风险提示及免责条款

风险提示及免责条款

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨淳端 股票配资平台体验

Powered by 国内炒股证券平台_炒股线上配资申请_实盘股票配资申请 @2013-2022 RSS地图 HTML地图